Den Vorsorgeausweis der Pensionskasse richtig lesen

Der Versicherungsausweis (auch Pensionskassenausweis oder Vorsorgeausweis genannt) gibt Auskunft über die voraussichtlichen Vorsorgeleistungen im Alter, bei Invalidität und im Todesfall sowie über das angesparte Vorsorgekapital und die mögliche Einkaufssumme. Darüber hinaus zeigt er auf, welchen Betrag die Versicherten für die Finanzierung von Wohneigentum in Anspruch nehmen können.

Medpension

Aufbau des Vorsorgeausweis

Ein typischer Vorsorgeausweis einer Pensionskasse besteht in der Regel aus mehreren Abschnitten, die wichtige Informationen enthalten:

Personalien

Vorsorgeguthaben

Finanzierung

Altersleistungen

Risikoleistungen

Einkaufsmöglichkeiten

Freizügigkeitsleistungen und Vorbezüge

Projektion des erwarteten Altersguthabens

Angaben zur Wohneigentumsförderung und Scheidung

Die folgenden Fragen und Antworten behandeln abschnittsweise die jeweiligen Fachbegriffe des Vorsorgeausweises und dienen dem besseren Verständnis. Weiterführende Erläuterungen sind in unserem aktuellen Leitfaden zum Versicherungsausweis zu finden.

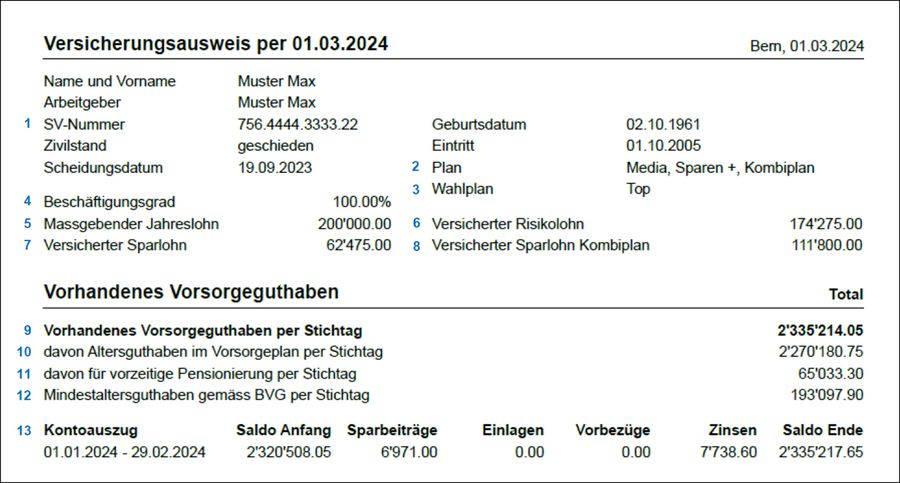

Personalien und vorhandenes Vorsorgeguthaben

1. Wofür steht der Begriff «SV-Nummer» auf dem Versicherungsausweis?

Die SV-Nummer ist die Sozialversicherungs-Nummer und entspricht der AHV-Nummer der versicherten Person.

2. Was bedeutet der Ausdruck «Plan»?

Unter dem Begriff «Plan» ist der Name des für die versicherte Person gültigen Vorsorgeplans aufgeführt. Dieser quantifiziert die vorgesehenen Leistungen gemäss Leistungsreglement. Aus einer Auswahl von Vorsorgeplänen bestimmt der Arbeitgeber den jeweiligen Vorsorgeplan für den gesamten Betrieb. Bei Bedarf lassen sich bei bestimmten Pensionskassen Pläne kombinieren (Kombipläne). Diese vereinen Sparskalen von zwei verschiedenen Vorsorgeplänen.

3. Was ist ein Wahlplan?

Bietet die Pensionskasse Wahlpläne an, so können Versicherte bei Bedarf ihren Sparanteil anpassen: Übernimmt der Arbeitgeber mehr als die Hälfte der Vorsorgebeiträge, haben Arbeitnehmende die Möglichkeit, je nach Wahlplan freiwillig höhere Sparbeiträge einzuzahlen. Damit sparen sie individuell ein höheres Altersguthaben an.

4. Wozu dient die Information zum Beschäftigungsgrad?

Der aktuelle Beschäftigungsgrad dient bei einer Beschäftigung von unter 100% gegebenenfalls zur Berechnung des Koordinationsabzugs (siehe dazu Frage 6 versicherter Risikolohn und Frage 7 versicherter Sparlohn).

5. Was bedeutet «Massgebender Jahreslohn»?

Der massgebende Jahreslohn ist bei Arbeitnehmenden identisch mit dem AHV-pflichtigen Jahreslohn. Ist die versicherte Person selbständigerwerbend, so entspricht der massgebende Jahreslohn dem Reingewinn, zuzüglich Beiträgen für AHV/IV/EO, abzüglich dem Zins auf dem investierten Eigenkapital.

6. Was ist unter dem Begriff «Versicherter Risikolohn» zu verstehen?

Der versicherte Risikolohn ist die Grundlage für die Höhe der ausbezahlten Leistungen im Invaliditäts- und Todesfall. Ist der versicherte Risikolohn tiefer als der massgebende Jahreslohn? Dann ist vermutlich ein Koordinationsabzug im Vorsorgeplan vorgesehen, da die Leistungen der beruflichen Vorsorge die 1. Säule (AHV) lediglich ergänzen sollen. Im Vorsorgeplan lässt sich der Koordinationsabzug bei Bedarf auch reduzieren.

7. Was bedeutet «Versicherter Sparlohn»?

Der versicherte Sparlohn ist die Basis für die Berechnung der Sparbeiträge, der Altersgutschriften und des maximalen Altersguthabens. Liegt der versicherte Sparlohn unter dem massgebenden Jahreslohn? Dann ist vermutlich ein Koordinationsabzug im Vorsorgeplan vorgesehen, da die Leistungen der beruflichen Vorsorge die 1. Säule (AHV) lediglich ergänzen sollen. Im Vorsorgeplan lässt sich der Koordinationsabzug bei Bedarf auch reduzieren.

8. Wofür steht der Ausdruck «Versicherter Sparlohn Kombiplan»?

Bei einigen Pensionskassen können Arbeitgebende zusätzlich zu den ordentlichen Sparbeiträgen weitere Altersgutschriften einzahlen. Der versicherte Sparlohn Kombiplan bildet die Grundlage für die Berechnung dieser zusätzlichen Altersgutschriften. Bei einem Vorsorgeplan mit einem derartigen Kombiplan setzt sich der massgebende Jahreslohn aus dem versicherten Sparlohn und dem versicherten Sparlohn aus dem Kombiplan zusammen. Dabei ist ein allfälliger Koordinationsabzug zu berücksichtigen.

9.–11. Was bedeutet «Vorhandenes Vorsorgeguthaben»?

Das vorhandene Vorsorgeguthaben umfasst das vorhandene Altersguthaben. Es setzt sich aus mehreren Komponenten zusammen:

Eingebrachte Freizügigkeitsleistungen

Einbezahlte Beiträge von Arbeitnehmerin oder Arbeitnehmer sowie Arbeitgeber

Getätigte reglementarische Einkäufe

Die aus den obigen Summen entstandenen Zinsen

Erfolgsbeteiligungen mit denen einzelne Pensionskassen das Vorsorgeguthaben freiwillig ergänzen

Einlagen aus einem Scheidungsausgleich

Das Altersguthaben unter Pos. 9 umfasst das Altersguthaben im Vorsorgeplan (Pos. 10) und das Guthaben für vorzeitige Pensionierung (Pos. 11). Letzteres umfasst die getätigten zweckgebundenen Einkäufe im Rahmen der vorzeitigen Pensionierung samt Zinsen. Unser umfassender Leitfaden zum Versicherungsausweis enthält weitere Informationen zu diesen Guthaben.

12. Wofür steht «Mindestaltersguthaben gemäss BVG»?

Die Pensionskasse stellt sicher, dass die gesetzlichen Mindestguthaben nach BVG nicht unterschritten werden. Der Gesetzgeber regelt auch die Verzinsung.

13. Worüber gibt der Versicherungsausweis unter «Kontoauszug» Auskunft?

Der Kontoauszug zeigt die Veränderungen des Vorsorgeguthabens vom 01.01. bis zum Stichtag des Versicherungsausweises. Berücksichtigt sind Sparbeiträge, Zinsgutschriften, Einkäufe und Vorbezüge.

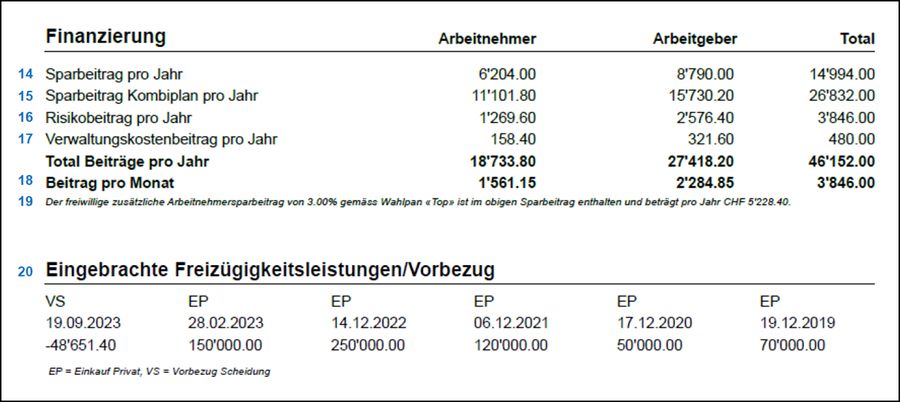

Finanzierung und Freizügigkeitsleistungen / Vorbezug

14. Was zeigt die Zeile «Sparbeitrag pro Jahr»?

Der Sparbeitrag pro Jahr ist der von der Arbeitnehmerin und dem Arbeitgeber innerhalb eines Jahres einbezahlte Beitrag. Dieser äufnet das Altersguthaben im Vorsorgeplan.

15. Was bedeutet «Sparbeitrag Kombiplan pro Jahr»?

Der Sparbeitrag Kombiplan sind zusätzliche jährliche Sparbeiträge, die aus den Kombiplänen stammen (falls vorhanden). Als zusätzlicher Prozentsatz des versicherten Sparlohns gemäss Kombiplan äufnet dieser Sparbeitrag das Altersguthaben in Ergänzung zum «Sparbeitrag pro Jahr».

16. Wofür steht der Begriff «Risikobeitrag pro Jahr»?

Der Beitrag umfasst die jährlich einbezahlten Prämien für die Deckung der Risiken Invalidität und Tod ohne Sparbeiträge.

17. Wozu gibt es den Verwaltungskostenbeitrag pro Jahr?

Die Verwaltungskostenbeiträge decken den gesamten Verwaltungsaufwand der Pensionskasse ab. Eine detaillierte Aufstellung über die Verwendung der Verwaltungskostenbeiträge ist in den Geschäftsberichten der Vorsorgestiftungen ersichtlich.

18. Was beinhaltet der Betrag in der Zeile «Beitrag pro Monat»?

Der Beitrag pro Monat umfasst die Summe aller von Arbeitgeber und Arbeitnehmer oder Arbeitnehmerin einbezahlten monatlichen Beiträge. Sie werden zu mindestens 50% durch den Arbeitgeber finanziert. Selbständigerwerbende Versicherte begleichen sowohl die Beträge des Arbeitgebers als auch diejenigen des Arbeitnehmers bzw. der Arbeitnehmerin.

19. Was bedeutet «Freiwilliger zusätzlicher Arbeitnehmerbeitrag»?

Sofern der Arbeitgeber einen höheren Anteil der Beiträge übernimmt, ist für Arbeitnehmende ein freiwilliger zusätzlicher Sparbeitrag möglich. Voraussetzung dazu ist, dass die Pensionskasse Wahlpläne anbietet (Pos. 3). Dieser ist in den Sparbeiträgen gemäss Pos. 14 bzw. 15 enthalten.

20. Was gehört zum Betrag unter «Eingebrachte Freizügigkeitsleistungen / Vorbezug»?

Unter «Eingebrachte Freizügigkeitsleistungen / Vorbezug» sind ausserordentliche Zu- oder Abflüsse im Vorsorgeguthaben ersichtlich. Dazu gehören etwa eine Übertragung der Freizügigkeitsleistung (FZL), freiwillige Einkäufe, Vorbezüge, Rückzahlungen der Wohneigentumsförderung oder Zahlungen infolge Scheidungsausgleich.

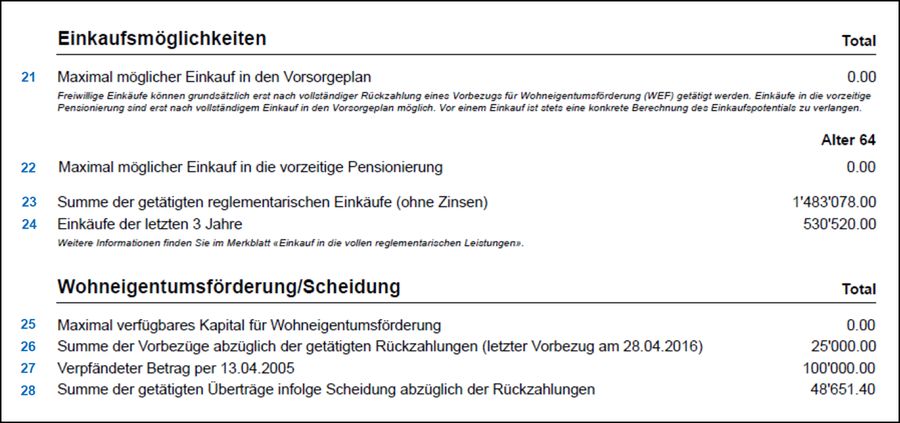

Einkaufsmöglichkeiten, Wohneigentumsförderung / Scheidung und Projektion Altersguthaben

21. Was sagt die Position «Maximal möglicher Einkauf in den Vorsorgeplan» aus?

Das Sparkapital oder die Altersrente lässt sich erhöhen, indem Versicherte freiwillige Einkäufe in die 2. Säule vornehmen. Der maximal mögliche Einkaufsbetrag entspricht der Beitragslücke zwischen effektivem Altersguthaben und dem maximal möglichen Sparbetrag gemäss Reglement bis zum Stichtag. Vor einem Einkauf ist von der Pensionskasse stets eine konkrete Berechnung des Einkaufspotentials zu verlangen.

22. Was bedeutet «Maximal möglicher Einkauf in die vorzeitige Pensionierung»?

Versicherte können, zusätzlich zu den reglementarischen Einkäufen in den Basisplan, Einkaufsbeiträge leisten, um eine vorzeitige Pensionierung ab Alter 58 zu finanzieren. Voraussetzung ist, dass die versicherte Person vorgängig sämtliche Einkaufsmöglichkeiten im Vorsorgeplan ausgeschöpft hat.

23. Was enthält der Betrag unter «Summe der getätigten reglementarischen Einkäufe»?

Diese Summe entspricht sämtlichen seit Beginn des betreffenden Versicherungsverhältnisses bei der jeweiligen Pensionskasse geleisteten Einkäufe.

24. Weshalb werden die Einkäufe der letzten 3 Jahre separat ausgewiesen?

Die Einkäufe der letzten drei Jahre sind zum besseren Verständnis separat aufgeführt, da Versicherte ihre Einkäufe innerhalb von drei Jahren nach der Einzahlung nicht in Kapitalform beziehen können (weder z.B. im Rahmen der Wohneigentumsförderung noch bei Pensionierung).

25. Wofür steht «Maximal verfügbares Kapital für Wohneigentumsförderung»?

Das hier angegebene Kapital ist aktuell für einen Vorbezug im Rahmen der Wohneigentumsförderung (WEF) zum Kauf von selbstgenutztem Wohneigentum verfügbar, abzüglich der in den letzten 3 Jahren getätigten Einkäufe (gemäss Pos. 24). Bei Versicherten, die das Alter 50 überschritten haben, kann der Betrag tiefer ausfallen.

26. Was ist unter «Summe der Vorbezüge abzüglich der getätigten Rückzahlungen» zu verstehen?

Diese Summe zeigt kumuliert die bereits getätigten Vorbezüge für Wohneigentumsförderung.

27. Was bedeutet «Verpfändeter Betrag»?

Um vom Hypothekargläubiger eine höhere Finanzierungsquote beim Kauf des Eigenheims zu erhalten, können Versicherte ihr Vorsorgekapital verpfänden, anstatt Kapital für die Wohneigentumsförderung zu beziehen. Der bereits für eine Verpfändung eingesetzte Betrag ist unter dieser Position aufgeführt.

28. Was beinhaltet der Betrag unter «Summe der getätigten Überträge infolge Scheidung abzüglich der Rückzahlungen»?

Diese Summe zeigt den Betrag, den die versicherte Person als Scheidungsausgleich an den geschiedenen Ehegatten oder die geschiedene Ehegattin bezahlt hat. Dasselbe gilt bei Auflösung einer eingetragenen Partnerschaft.

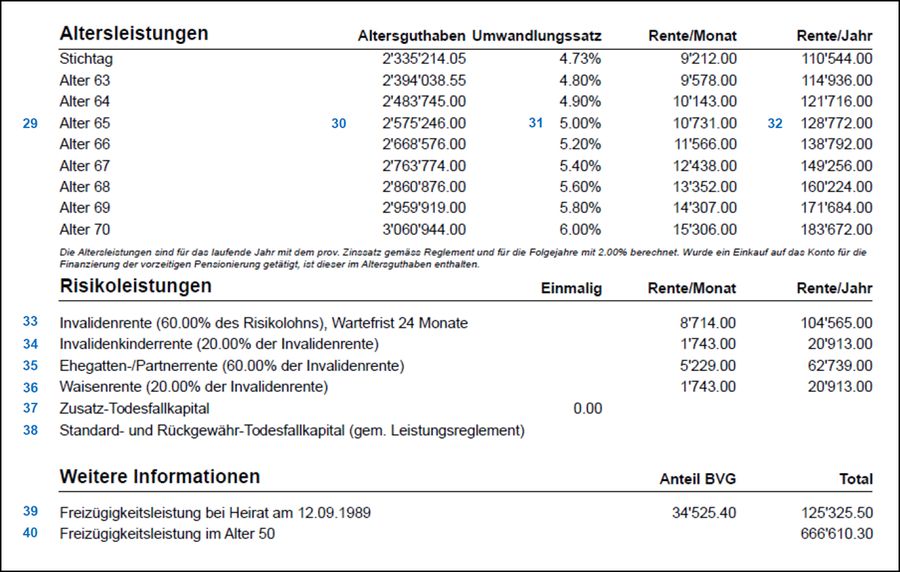

Altersleistungen / Risikoleistungen / Weitere Informationen

29. Wie sind die Beträge im Abschnitt «Altersleistungen» zu verstehen?

Unter «Altersleistungen» sind die voraussichtlichen Altersguthaben und die daraus errechneten Jahres- und Monatsrenten bei unterschiedlichen Pensionierungszeitpunkten ersichtlich. Hat die versicherte Person das ordentliche Rentenalter überschritten, so stehen die Beträge für die projizierten Altersleistungen im nächsten vollendeten Altersjahr (z.B. Alter 66).

30. Was zeigt die Spalte «Altersguthaben»?

Das Altersguthaben umfasst mehrere Guthaben:

Aktuelles Altersguthaben gemäss Vorsorgeplan

Allenfalls vorhandenes Guthaben für die Finanzierung der vorzeitigen Pensionierung

Erwartete künftige Sparbeiträge und mutmassliche Zinsen

31. Welche Rolle spielt der Umwandlungssatz?

Der Umwandlungssatz ist der Prozentsatz, mit dem die Pensionskasse das zum Zeitpunkt der Pensionierung vorhandene Altersguthaben in eine lebenslange Altersrente umrechnet. Ein Mindestumwandlungssatz für die Berechnung der Altersrente nach BVG ist im Gesetz geregelt.

32. Was sagt die Spalte «Rente/Jahr» aus?

Jede aktiv versicherte Person im Rentenalter (bzw. im vorzeitigen Rentenalter bei vorgezogener Pensionierung), hat Anspruch auf eine lebenslange Altersrente. Die Altersrente entsteht aus dem im Zeitpunkt der Pensionierung vorhandenen Altersguthaben (Pos. 30), multipliziert mit dem Umwandlungssatz (Pos. 31).

33. Was umfasst die Invalidenrente?

Ist eine versicherte Person im Sinne der Invalidenversicherung 40% und mehr invalid, hat sie nach Ablauf der Wartefrist Anspruch auf eine Invalidenrente.

34. Was beinhaltet die Invalidenkinderrente?

Für jedes Kind einer invaliden versicherten Person wird zusätzlich eine Invalidenkinderrente bezahlt.

35. Was ist eine Ehegatten-/Partnerrente?

Stirbt die versicherte Person, so besteht für den hinterbliebenen Ehegatten ein Anspruch auf eine Ehegattenrente. Den Ehegatten gleichgestellt sind eingetragene Partner. Sind die Voraussetzungen erfüllt, erhalten auch hinterbliebene Lebenspartner eine Rente oder eine Kapitalabfindung.

36. Wer hat Anspruch auf eine Waisenrente?

Im Todesfall der versicherten Person haben die hinterbliebenen Kinder Anspruch auf eine Waisenrente.

37. Was bedeutet «Zusatz-Todesfallkapital»?

Beim Zusatz-Todesfallkapital handelt es sich um ein zusätzliches Todesfallkapital, das im Vorsorgeplan versichert werden kann.

38. Was heisst «Standard- und Rückgewähr-Todesfallkapital»?

Sind die Anspruchsvoraussetzungen im Todesfall erfüllt, so erfolgt die Auszahlung des Standard-Todesfallkapitals. Hat die versicherte Person freiwillige Einkäufe getätigt, so kommen diese in Form des Rückgewähr-Todesfallkapitals zur Auszahlung.

39. Wozu dient der Wert «Freizügigkeitsleistung bei Heirat»?

Dieser Wert sowie das Datum sind von Gesetzes wegen im Versicherungsausweis festzuhalten und bei einem Übertritt in eine neue Vorsorgestiftung zu melden.

40. Weshalb ist die «Freizügigkeitsleistung im Alter 50» aufgeführt?

Dieser Wert sowie das Datum sind von Gesetzes wegen im Versicherungsausweis festzuhalten und bei einem Übertritt in eine neue Vorsorgestiftung zu melden. Zudem ist dieser Wert die Berechnungsgrundlage des verfügbaren Kapitals für die Wohneigentumsförderung.

Schlussbemerkung

Die berufliche Vorsorge ist ein wichtiger Bestandteil der Altersvorsorge. Im Versicherungsausweis ist ersichtlich, wie es um das Altersguthaben und die Leistungen bei Pensionierung, Invalidität oder Tod steht. Wer seinen Vorsorgeausweis versteht, kann beurteilen, ob in der eigenen beruflichen Vorsorge Lücken oder Optimierungspotenziale bestehen. So lassen sich rechtzeitig Kursänderungen vornehmen, um die finanzielle Zukunft in einen sicheren Hafen zu steuern.

Ähnliche Beiträge: Entdecke wertvolle Informationen, Karrieretipps und Insiderwissen für Mediziner:innen

- Lohnt sich ein Einkauf in die Pensionskasse?

- Was einen attraktiven Arbeitgeber in der Klinik ausmacht: 5 entscheidende Merkmale für Ärztinnen und Ärzte

- Weniger Bürokratie, mehr Medizin

- Podcast-Reihe zur Facharzt-Weiterbildung in der Praxis: “Mensch im Mittelpunkt”

- Hausärztin / Hausarzt in der Schweiz: Dein Weg in die Praxis